インターネットで株式投資に関する情報を探すと、高配当株投資に関する記事や高配当株を推奨するインフルエンサーをよく見かけます。

高配当株投資は個人投資家にとって取り組みやすい手法です。

しかし、敢えて言います。「高配当株投資はクソだ」

本日は高配当株投資のメリットとデメリットを整理し、高配当株投資がクソだと思う理由を述べていきたいと思います。

本気で高配当株投資を否定するために、かなり真剣に高配当株を分析しているので、高配当を始めるか迷っている人や高配当株を始める人にも参考になる記事になったと思うので、ぜひご覧ください。

高配当株は個人投資家に好まれる

高配当株投資は、個人投資家によく好まれます。

投資をして資産形成をしながら配当金も得られるので、株式投資のありがたみを実感できます。

そのため、高配当株投資は、過度な負担感なく投資に取り組むことができ、結果的に投資を長く続けることができます。

リンク動画(リベ大・両学長)のような高配当株のメリットは理解できます。

米国高配当株は知識のある個人投資家に好まれる

高配当株の中でもアメリカの高配当株は知識のある個人投資家に好まれる、という印象を持っています。

米国株式市場はここ10年以上好況なので、高配当株かつ株価が上昇する(日本株で高配当株というと、株価が停滞しているものが多い)ということで、メリットがあります。

ネット証券により海外の株式市場に投資することが容易になりましたが、日本人にとって情報収集の難しさなどは障壁になります。

そのため、米国高配当株投資をする人は、かなり勉強をしている人だと思います。

米国高配当株投資というと、バフェット太郎さんなどが有名ですね。

高配当株のメリット

高配当株投資は次のようなメリットがあります。

高配当株のメリット

- 資産形成をしながら、インカムゲインを得られる。

- インカムゲインを得ることが、資産形成の満足感を実感しやすい。

- インデックス投資は「売り時」が難しいが、高配当株投資では売る必要がない。

私もかつては好んで高配当株に投資していました。

1年半前のポートフォリオには高配当株(しかも米国)がたくさん入っています。

たまに配当収入が得られるとなんだかうれしくなるのは分かります。

高配当株のデメリット

当たり前のことですが高配当株は、株価に対して、配当金が高いということです。

逆に言うと高配当株は、配当金に比して、株価が低いということです。

市場が決める企業の株価が低いということは、その企業の業績や将来性などが低く評価されているということです。

低い評価の企業は、今後の株価が低迷する可能性が高いので、株価の値上がりには期待できません。

実際、高配当株は安定的な収益はあれど、今後の業績の急拡大には期待できないものが多いです。

高配当株をデータでみる

では実際に、高配当株は株価が上昇しづらいのか。

高配当株投資とインデックス投資を比較したいと思います。

分析の考え方

米国の株式市場のデータを使って分析をしたいと思います。

米国のデータを使うのは、多くのデータ、商品があるためです。

個々の企業の株価の値動きには個別性があるので、ETFのデータを使って分析を行います。

比較をするのは、次のETFです。

| ティッカー | HDV | VYM | SPYD | VIG | IVV |

| 運用会社 | ブラックロック | バンガード | ステートストリート | バンガード | ブラックロック |

| ベンチマーク | モーニングスター 配当フォーカス指数 |

FTSE ハイディビデンド・ イールド指数 |

S&P500配当上位80銘柄 | NASDAQ USディビデンド・アチーバーズ・セレクト・インデックス | S&P500 |

| 経費率*1 | 0.08% | 0.06% | 0.07% | 0.06% | 0.03% |

| 分配利回り*1 | 3.70% | 2.82% | 4.66% | 1.50% | 1.35% |

|

純資産総額(十億ドル) |

6.8 | 48.6 | 3.5 | 72.2 | 279.7 |

| 設定日 | 2011/3/29 | 2006/11/10 | 2015/10/21 | 2006/4/21 | 2000/5/15 |

| 備考 | 米国高配当ETFの代表格 | 米国連続増配株ETF | 比較用のインデックスファンド | ||

*1 経費率と分配利回りは、2021年6月21日の値

HDV、VYM、SPYDは米国高配当ETFの代表格です。

VIGは連続増配株ETFで、配当に着目したETFですが増配を続けている銘柄が対象なので、成長株投資であるとも言えます。

IVVは、それらと比較するためのS&P500全体に投資するETFです。S&P500全体に投資するETFはいくつかありますが、歴史が長い(設定日が古い)IVVを比較対象として使うことにしました。

高配当株とインデックス投資の比較

分析方法

上記5つのETFの1年間投資した場合の結果を比較します。

計算条件は次のとおりです。

期間 :2015/11/1~2020/6/18を投資開始とした期間

(2015/11/1は上記5つのETFが出そろった最初の月初め。

2020/6/18はこれを計算した日の1年前です。

概ね相場が好況な期間ですが、コロナショックの期間も含んでいます。)

統計方法:1日に1度数で統計値を求めています。

評価額 :各ETFの評価額はアメリカ版yahoo!financeから取得。

始値をその日の評価額としています。休場日は直近後日の開場日の始値を採用しています。

分析結果:1年間の平均リターン

それぞれの平均リターンは次のとおりです。

| HDV | VYM | SPYD | VIG | IVV |

| 米国高配当ETFの代表格 | 米国連続増配株ETF | 比較用のインデックスファンド | ||

| +3.3 % | +6.8 % | +2.6 % | +12.6 % | +13.7 % |

リターンの値は、相場の状況で異なるので、あまり重要ではありません。

これは比較のための表で、重要なのはそれぞれのETFの差です。

S&P500連動のIVVと比較すると、HDVは10%、VYMは7%、SPYDは11%、VIGは1%、それぞれリターンが下がります。

言い方が難しいですが、IVVは1年間で13.7%のリターンが得られますが、HDVは3.3%しかリターンが得られなかったということです。

HDVでは3~4%の分配金が得られますが、それだけでは割に合わないということになります。

VIGは連続増配株なので評価額のリターンが比較的大きいですが、それでもIVVには敵いません。

分析結果:1年間のリスクとリターン

「米国高配当株は、安定した収益構造を持つ企業が多いので、相場が悪いときにも底堅い」という話を聞いたことがある方もいると思います。

本当でしょうか。

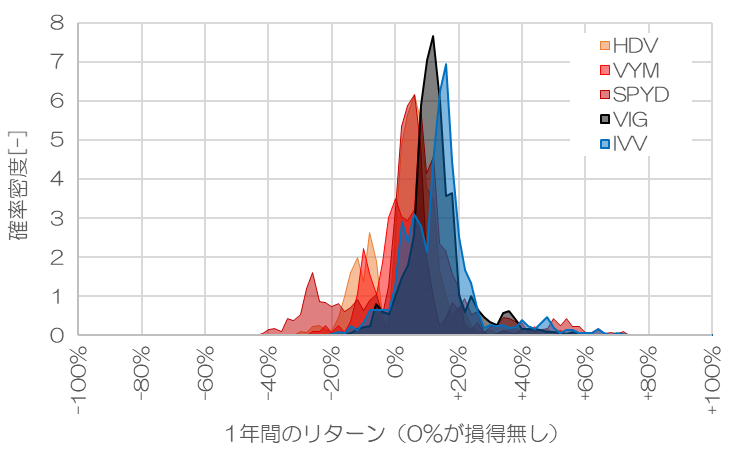

次に、1年間の投資リターンを確率密度で表現しました。

線が多くて少々見づらいグラフになってしまってすみません。

これは非常に重要なグラフで、2つの大きな示唆があります。

1つは、リターンの中央値(≒グラフの山の頂点)が高い順に、

・IVV(S&P 500インデックスETF)

・VIG(連続増配株ETF)

・HDV・VYM・SPYD(高配当株ETF)

となったということです。

これは先述の「平均リターン」と同じ傾向です。

もう一つ重要なのは、確率密度のグラフの山の形です。

グラフが高くて急な山だと、リターンのばらつきが少ない、つまりはリスクが低いことを意味します。

例えば同じリターンだと、年率+7%±20%よりは、年率+7%±5%の方が手堅い投資で、後者に投資したいと多くの人は考えます。

あらためてグラフを見ますと、HDV・VYM・SPYD(高配当株ETF)は、IVV(S&P 500インデックスETF)と比べて、山が高い(リスクが低い)わけでも、山のすそ野が狭い(振れ幅が小さい)わけでもないのです。

むしろHDV・VYM・SPYD(高配当株ETF)の方が、マイナスリターンの確率のボリュームがあり、元本割れリスクがあることが分かります。

つまり「米国高配当株は、安定した収益構造を持つ企業が多いので、相場が悪いときにも底堅い」というのは単なるイメージであって、実際はそうではありません。

高配当株とインデックス投資の比較

上記の分析は、5つのETFを比較するため、すべてのETFが出そろった2015/11/1~2020/6/18という期間を対象としたものでした。

この期間にはコロナショックが含まれるものの、おおむね相場が右肩上がりです。

より長期を対象とすると同様の傾向になるのか気になります。

そこで、5つのETFの中から比較的古参の3ETFに絞り、長期分析を行いました。

分析方法

期間 :2006/12/1~2020/6/18を投資開始とした期間

(リーマンショックやコロナショックの期間が含まれます)

対象 :VYM(高配当株ETF)、VIG(連続増配株ETF)、IVV(S&P 500インデックスETF)

その他の分析方法は、先述のものと同じです。

分析結果:1年間の平均リターン

それぞれの平均リターンは次のとおりです。

| VYM | VIG | IVV |

| 米国高配当ETFの代表格 | 米国連続増配株ETF | 比較用のインデックスファンド |

| +5.5 % | +7.9 % | +8.5 % |

先ほどの約5年を対象とした分析結果よりも、各ETFのリターンの差が小さくなりました。

それでも、IVV(S&P 500インデックスETF)とVYM(高配当株ETF)には、リターンの差が3%あります。

VYMの分配利回りは3%に満たないですから、割には合いません。

IVVでも1%強の分配利回りがありますし、分配金には税金を課されることを考えると、やはりトータルでパフォーマンスが高いのはIVV(S&P 500インデックスETF)です。

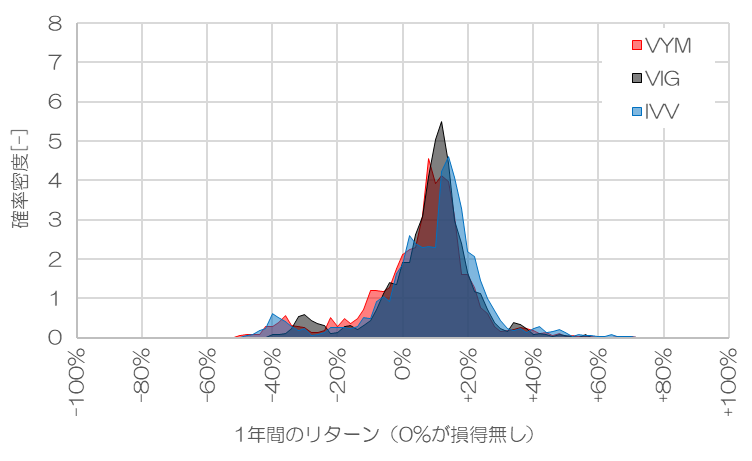

分析結果:1年間のリスクとリターン

次に、1年間の投資リターンを確率密度分布のグラフで表現しました。

3つのETFの確率密度の山の中央(≒リターンの中央値)は、高い順にIVV(S&P500インデックスETF)、VIG(連続増配株ETF)、VYM(高配当株ETF)であることが確認できます。

また、3つのETFの確率密度の「山の形」すなわちリスクはほぼ同じであると言えます。

どのETFでも1年間投資して、マイナスリターンになることはありますし、最悪のケースでのマイナスの値の大きさもあまり変わりません。

VYM(高配当株ETF)でもマイナスリターンとなってしまう確率のボリュームは、IVV(S&P500インデックスETF)と変わりません。

「高配当株は底堅い」というのは、誰かが作った架空のストーリーで、事実ではなさそうです。

一握りの優良高配当株の場合は?

高配当株ETFはさまざまな企業の集合体で、なかには好調な企業もあれば、そうでない企業もあるでしょう。

業績の良い高配当企業だけを選りすぐって投資をすれば、高配当かつ株価の値上がりも期待できるのではないかと考える方もいるでしょう。

「一握りの優良高配当株」への積立投資を実施しているバフェット太郎さんという方がいます。

ブログのほか、著書、YouTubeでも大活躍でご存知の方も多いと思います。銘柄分析にも長けた方です。

彼は「一握りの優良高配当株」への積立投資を実践しており、その成績をブログで紹介しています。

そのバフェット太郎さんの運用成績を見てみましょう。

見事にS&P500に完敗しています(嘘が多いネットの世界で、自分に都合が悪いと思われるデータも公開する誠実さに敬意を表します)。

バフェット太郎さんの銘柄選択が悪いとは思いません。

高配当株でインデックス投資に勝るということが難しいということだと思います。私には到底できません。

連続増配株に投資すればパフォーマンスが高い?

たまにネット上で、S&P500と連続増配株を比較し、連続増配株に投資したほうがリターンが高いという趣旨の記事を見かけます。

先述のバフェット太郎さんの記事でも、配当貴族指数(S&P500種指数構成銘柄のうち、25年以上連続で増配した実績をもつ65銘柄で構成された株価指数)が、S&P 500インデックスをアウトパフォームすると述べています。

これは事実です。ただし解釈を間違えないようにしてください。

この結果を基に、配当貴族に投資すればよいか?そうではありません!

配当貴族の条件は、25年以上連続増配であることです。

配当貴族指数は、現在まで25か年以上増配してきた銘柄です。

もちろん2010年に、2020年の配当貴族指数はどの銘柄で構成されていたかは分かりません。

現在の配当貴族指数は結果的に25年以上連続増配してきた銘柄を選りすぐった指数なのです。

「配当貴族指数に投資する」というのは、過去10年間amazonがS&P500をアウトパフォームしてきたからamazonに投資する、と言っているようなものです。過去10年間amazonがS&P500をアウトパフォームしてきたのは単なる結果論で、今後を保証するものではありません。

株式市場でぼろ儲けはできない

高配当株はインデックス投資に勝てないということが確認できました。

株式市場はよくできたゲームです。

万能の投資手法というものはありません。

仮にリターンが高い投資先があれば、人気化して市場で高い値が付けられ、その投資先の現在の旨味は薄れるのです。

株式市場の取引の大半は、機関投資家です。

機関投資家は個人投資家よりも、もちろん取引経験が豊富にありますし、情報も多く持っています。

もしあなたが、企業業績を分析できたり、簿記ができたり、英語で米国株の情報収集ができたところで、株式市場でほかのプレーヤーを出し抜いて利益を得るほどの長所にはならないのです。

私も凡庸な投資家です。一生懸命投資に取り組んだところで、他の投資家を差し置いて勝てるほどの才能も技量もないのです。

高配当株投資は合理的な投資手法ではない

個人投資家にとって最も合理的な投資方法はインデックス投資です。

高配当株投資には、配当金というメリットがありますが、トータルのリターンが少ないというデメリットもあるのです。

トータルのリターンを最大化するためにはインデックス投資が適しています。

インカムが欲しければ、インデックス投資を定期売却

高配当株投資よりもインデックス投資の方がリターンが大きいのは事実です。

けれども

「配当金がもらえるとうれしいので、投資を続けるモチベーションになる」

「インデックス投資は資産の取り崩しが難しい」

という意見があるのも理解できます。

配当金が欲しいのであれば、定期売却サービスを利用することをお勧めします。

楽天証券であれば、投資信託を月に1回などの定期的な間隔で、定率で、売却できます。

トリニティスタディというもので「S&P500インデックスの投資信託を年率

資産形成の過程にある人も、

それでも高配当株?

最後に高配当株のフォローです。

私は米国配当株の代表格コカ・コーラを保有しています。

商品としてコカ・コーラが好きで、

趣味としての投資です。

合理的なことではないかもしれませんが、

まとめ

本記事では高配当株投資について考察をしました。

高配当株は配当金が得られるので個人投資家に好まれますが、

高配当株の良くない点

- 高配当株ETFは分配金を含めても、

リターンがインデックス投資に劣る。 - 高配当株が底堅いなんてことはない。

- 高配当株投資よりは、

インデックス投資の定率売却の方が合理的である。

本記事を、投資先として高配当株を選択肢に入れるか考える際の参考にしてく

こんにちは。いつもブログ楽しく拝見しております。精緻に計算、グラフ化され、おっしゃることよく理解できました。

私は米国ETF以外の個別株の銘柄選択についてはできる限りの資料を集め、財務内容、キャッシュフロー、成長性、事業内容の将来性を比較検討して購入します。

かばじろうさん、ブログのためとはいえここまで手間暇かけて資料を作成し、判断されておられ、感心しました。タダものではないですね。遠からず、PV爆増もあり得ますね。

ただ何かを批判する際にみなさんがよく使う 『クソ‥』 はあまりにも品位に欠けます。せめて少し前に子供に受けた 『ウンコ‥』 か『 ウンチ‥』の方が良かったかと思います。いつも楽しみにしています。応援してます。

コメントありがとうございます。

きっちり銘柄選定できてすごいですね。

私はけっこう適当に選んで買っちゃいます。

「クソ」は確かに下品ですね。

「ウンコ」の方がかわいいし、ベターだったとこのコメントを読んで後悔しています。

ふだんの言葉遣いが悪いからだと思います。習慣って怖いですね。

今度からはウンコにします。