長期で株式、投資信託での投資を行っていく上で、税金対策は重要です。

しかしながら、税制は複雑で、多くの人にとって確定申告はハードルが高くなっているのが現実です。

本記事では、

「確定申告をしたら節税になるって聞くけど、それって私に当てはまるかな?」

「株でもうけたら確定申告をしなければならないのかな?」

という皆様に向け、「株式投資で確定申告をした方が良いケースとは」解説したいと思います。

ほとんどの個人投資家は確定申告が不要

はじめにざっくり結論を言いますと、ほとんどの個人投資家にとって確定申告は不要です。

あなたが「ほとんど」に含まれるかは、以下を確認してもらえればと思います。

原則として株式投資で利益を得た場合、確定申告が必要

まず、株式投資で得られた次のような利益には税金がかかります。

- 株式、ETF及び投資信託の売買益

- 株式の配当金、ETFや投資信託の分配金

これらの利益を得ている人は、納税が必要で、納税のために原則、確定申告が必要になります。

特定口座やNISA口座で取引する場合、確定申告が不要

前項を読んで「え、私は株で利益を得ているのに確定申告していない・・・」と思った方、安心してください。

NISA口座で取引をしている方は無税なので確定申告が不要です。

また、一般口座ではなく特定口座を利用し、「源泉徴収あり」の設定としている方は、原則、確定申告が不要です。

一般口座or特定口座、源泉徴収ありor源泉徴収なし、は口座開設の時に設定したはずです。

多くの方は、特定口座「源泉徴収あり」と設定していると思います。

わからない方は、ご自身の証券口座で設定状況を確認してください。

特定口座やNISA口座で取引する場合でも、確定申告が必要になるケース

特定口座やNISA口座で取引する場合でも、以下の2つのケースでは確定申告で還付金が得られます。

- 外国株で配当金や分配金を得ている場合

- 複数の口座で損益を通算する場合

① 外国株で配当金や分配金を得ている場合

外国株の分配金や配当金は、国外で課税され、国内でも課税されています。これを二重課税と言います。

二重課税分の税金を取り返すことを外国税額控除と言います。

例えば米国株では、アメリカで10%課税され、その後日本で約20%の税金を課されます。

特定口座「源泉徴収あり」の設定では、二重課税された分配金や配当金が払われます。

この二重課税のうち、国外の分は確定申告で還付されます。

米国株の場合、申告年の分配金や配当金の最大で約1割が還付されます。還付の割合は、所得が多い人ほどが多いです。

ちなみに、外国株の売買益は、国外でそもそも課税されない(国内でのみ課税)ため、確定申告の対象外です。

外国株の分配金や配当金が、年間数万円を超えるようでしたら、確定申告を検討して良いと思います。

実際は細かなルールがたくさんあるので、確定申告をされる方はよく確認してください。

ちなみに、外国株の売却益は、国外での税金が発生しないため二重課税とはならず、外国税額控除の申請の対象になりません。

② 複数の口座で損益を通算する場合

確定申告によって、複数の口座による損益を通算できます。

例えばある年に「SBI証券での取引収支がマイナス100万円、楽天証券での取引収支がプラス100万円」であったとします。

- 確定申告をしないと、SBI証券は無税(収支がマイナスのため)、楽天証券は100万円に対して約20万円の税金が発生します。

- 確定申告をすると、SBI証券のマイナス100万円と楽天証券のプラス100万円を相殺して全体で±0ということで、無税になります。

珍しいケースかもしれませんが、本気で株のトレードをされている方だと、起こりうることだと思います。

ちなみに、SBI証券、楽天証券などの大手証券口座では、同一口座内での損益は、確定申告しなくても損益通算してくれます(昔は違ったようです)。

あなたは確定申告が必要?

上記のとおり、確定申告によって税金の還付が得られるのは、

① 外国株で配当金や分配金を得ている場合

② 複数の口座で損益を通算する場合

です。

確定申告をしないと還付金をもらえないだけで、納税上まずいわけではありません。

かなり本格的に株式投資をしている方でないと、いずれのケースにも当てはまらないイメージです。

自分にとって確定申告による還付金がどれくらいあるかおおよそ把握し、確定申告をするかしないか判断されるとよいと思います。

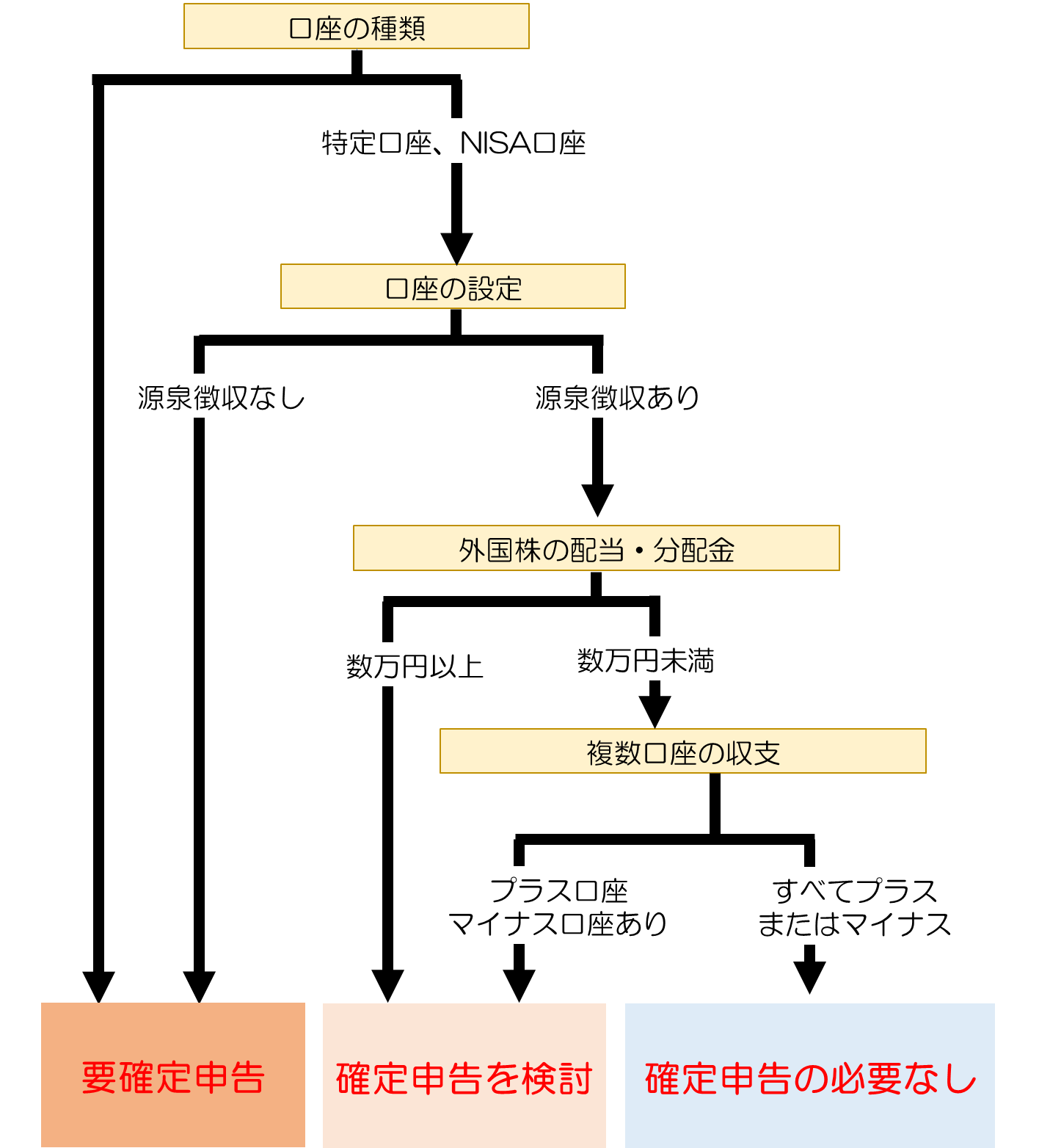

個人投資家の確定申告の要否を判断する図を作りました。

多くの投資家は一番右のルートに行くと思います。ご自身はどこに行きつくか、確認してみてください。

確定申告に要する手間は?

時間

確定申告は、自宅でも手続きが可能なe-Taxを利用するのがお勧めです。

初心者でもググりながらで、進めていけると思います(私の体験記事)。

外国税額控除や損益通算の確定申告は、調べながら進めていって、目安としては初心者で2~3時間くらい要すると思います。

準備するもの

外国税額控除、損益通算いずれの場合も、ネット証券ならば、証券会社から送られてくる報告書を閲覧すれば、申告に必要な数字は得られると思います。

e-Taxを使う場合は、マイナンバーカードがあると便利です。

また、マイナンバーを使って申請するにはカードリーダーが必要になります。

カードリーダーは安価なもので問題ありません。私は1600円のものでやりました。

必要書類は?

必要書類の書き方はあまり心配しなくて良いと思います。

e-Taxなどでまずは入力を始めてしまえば、あとはなんとかかけると思います。

確定申告のデメリット?

外国税額控除、損益通算で確定申告を行うデメリットがあります。

外国税額控除、損益通算で確定申告を行う場合、ふるさと納税のワンストップ特例が使えなくなり、ふるさと納税についても確定申告が必要になります。

ただし、ふるさと納税の確定申告は大した手間ではない(書類があれば20分くらいで終わります)ので、大きなデメリットではありません。

確定申告の期限

確定申告は、年度ではなく年単位で、基本的に2月16日から3月15日に前年分を申告します。

2021年は例外的に、2月16日から4月15日まで申告が可能です。

基本的には、特定口座で「源泉徴収あり」の設定にしましょう

確定申告はある程度の手間がかかります。

確定申告が不要であればそれに越したことはありません。

証券会社の口座選択は、「一般口座」なく「特定口座」にしましょう。

また、「源泉徴収なし」ではなく「源泉徴収あり」の設定にしましょう。

どちらもかなり特殊な場合を除き、デメリットはありません。

まとめ

本記事では、個人投資家にとって確定申告は必要か、解説しました。

「NISA口座」または「特定口座で源泉徴収あり」で取引している方にとって、源泉徴収が必要になるのは、次の還付金を狙う場合です。

- 外国株で配当金や分配金を得ている場合

- 複数の口座で損益を通算する場合

確定申告はある程度手間のかかるものですが、還付金はうれしいものです。

あなたにとって確定申告が必要か。いま一度確認されるとよいと思います。

コメントを残す